Das Spiel

Die Regeln der Troika

Das Spiel beginnt 2010: Wer Geld verleiht, diktiert die Regeln. Wer welches leiht, muss sich an die Regeln halten. Vor der Euro-Krise haben vor allem Entwicklungsländer diese Erfahrung mit internationalen Geldgebern gemacht, doch nun trifft es auch Europa. Die „Troika“ verlangt als Bedingung für ihre Notkredite großflächige Privatisierungen. Unter den Hammer kommt in den Krisenländern unter hohem Zeitdruck alles, was der Staatsbesitz so hergibt: Wasserwerke, Banken, Strände, Flughäfen, Stromnetze, Häfen, Paläste und sogar Heilquellen. Die Bank in diesem Spiel will schnell Geld eintreiben. Für Investoren ist der Einsatz niedrig, die Gewinnchancen sind hoch. Das erste Kapitel stellt die Geldgeber, Mitspieler und Spielregeln vor.

Die Bank – Oder: wer ist eigentlich die Troika?

Im Europoly, in dem um Staatsbesitz gezockt wird wie im Monopoly um Straßen, übernimmt die sogenannte Troika die Rolle der Bank. Zu Spielbeginn gibt die Bank Geld an die EU-Krisenstaaten aus. Sie hat die Iren mit Krediten in Höhe von 68 Milliarden, die Griechen mit 270 Milliarden, die Portugiesen mit 78 Milliarden Euro und schließlich die Zyprioten mit zehn Milliarden Euro finanziert, als die sich in Folge der Euro-Krise an den Finanzmärkten kein Geld mehr leihen konnten. Die Funktionäre der Troika – vom Internationalen Währungsfonds (IWF), der Europäischen Zentralbank (EZB) und der Kommission – überwachen dann, ob die Länder unter dem Rettungsschirm ihre Vorgaben auch einhalten.

Albert Jäger ist ein freundlicher Mann. Er hat ein schmales Gesicht, trägt Brille, spricht leise und bedächtig und tritt damit so unauffällig bescheiden auf, wie man sich den idealen Beamten vorstellt. Kaum jemand in Portugal kennt sein Gesicht, aber er hat Macht. Jäger ist der Vertreter des Internationalen Währungsfonds in Portugal und hat in den vergangenen Jahren gemeinsam mit seinen Kollegen den Daumen für Kreditzahlungen an Portugal gehoben oder gesenkt. Er hat darüber mitentschieden, wie viel Geld den Pensionären gestrichen wird, wie stark der Kündigungsschutz gelockert wird und an wen Staatskonzerne verkauft werden. Jäger arbeitet für die Troika, ein Gremium, das in keinem EU-Vertrag je vorgesehen war und trotzdem die Politik der Krisenländer bestimmt.

Alle paar Monate notieren die Beamten von Währungsfonds und Kommission in „Fortschrittsberichten“, was aus ihrer Sicht gut läuft und wo sich das „Programmland“ (Troika-Sprech) noch mehr anstrengen sollte. Die meisten Kontrolleure kommen dafür nur wenige Tage angeflogen, die Teams bestehen aus bis zu 40 Leuten. Zu den wichtigsten Köpfen gehörten in den vergangenen Jahren seitens der Kommission der Währungskommissar Olli Rehn und sein Verhandlungsführer Matthias Mors, die EZB schickt meist den Banker Klaus Masuch, der wichtigste Mann in den Verhandlungen beim IWF ist der Däne Poul Thomson. Sie alle sind nicht auffälliger als der stille Albert Jäger und treten auch nicht besonders gern in der Öffentlichkeit auf. Die Troika hat kein richtiges Gesicht.

Für Süd-Europa ist die Troika die Verkörperung der Krise, in Griechenland können die Beamten nur noch mit massivem Personenschutz arbeiten. Aber auch in Brüssel selbst ist man nicht unbedingt stolz auf das Gremium. Im Gegenteil. Das EU-Parlament kam in einem Untersuchungsbericht zu dem Ergebnis: Die Troika und ihre Beamten sind nicht ausreichend demokratisch legitimiert. Der neue EU-Kommissionspräsident Jean-Claude Juncker – der als ehemaliger Chef der Eurogruppe das Gremium immerhin mitgründet hat – hat schon angekündigt, die Troika neu strukturieren zu wollen. Sie soll anders auftreten. Transparenter arbeiten. Vielleicht soll auch der IWF ausscheiden und das Ganze ein rein europäisches Projekt werden.

Doch an der inhaltlichen Agenda der Troika wird sich wohl auch in Zukunft wenig ändern. Die Privatisierungen sind ein fester Teil der Programme. Die Europoly-Bank gibt das Geld zu Beginn nicht einfach so aus, sie verleiht es nur und legt gleich noch die Spielregeln fest. Verschiedene Spieler müssen sich unterschiedlich viel Geld leihen. Andere bringen es bündelweise selbst mit.

Die Spieler – Oder: welcher Staat verkauft was?

Auf Staatenseite gibt es im Europoly vier Spieler. Die Länder, in denen die Troika schon im Einsatz war, sind Irland, Portugal, Griechenland und Zypern. Sie starten ins Spiel mit unterschiedlich hohen Schulden. Wer das meiste Geld leiht, muss auch das meiste verkaufen.

Auch Investoren aus dem In- und Ausland spielen mit um die lukrativen Unternehmen und Grundstücke.

Die größten Probleme hat der griechische Spieler. Griechenland hat seit Mai 2010 aufgeteilt auf zwei Hilfspakete rund 270 Milliarden Euro an Krediten von der Troika bekommen. Das Land kürzt die Renten, erhöht die Steuern, streicht die Arbeitslosenunterstützung. Die Wirtschaft bricht ein, aus eigener Kraft kann die Regierung so gut wie nichts mehr bezahlen. Aber auch das geliehene Geld gibt es nicht umsonst. Als Gegenleistung verspricht Griechenland unter anderem, 50 Milliarden Euro durch Privatisierungen bis zum geplanten Ende des Programms 2016 einzunehmen. Sie sollen direkt in die Schuldentilgung fließen. Der erhoffte 50-Milliarden-Erlös allerdings ist von Beginn an stark überzogen. Das „größte Privatisierungsprogramm Europas“ entstand vermutlich nur durch eine Lücke in den offiziellen Kalkulationen, die irgendwie gefüllt werden musste. Inzwischen werden nur noch elf Milliarden bis 2016 angepeilt, wahrscheinlich wird auch das nicht klappen. Unter den Folgen der falschen Schätzung leiden die Bürger, die noch mehr sparen müssen als ohnehin schon.

Portugal folgt ein Jahr später im Mai 2011 und rettet sich und seine Banken mit Hilfe von 78 Milliarden Hilfseuros. Das Land verspricht, mit Privatisierungen rund 5,5 Milliarden Euro einzunehmen und damit Schulden zu tilgen. Portugal entwickelt sich über die Jahre zum Lieblingsspieler der Troika: Die portugiesische Regierung übertrifft das gesetzte Ziel deutlich. Sie nimmt bis zum Ende des Troika-Programms im Sommer 2014 rund neun Milliarden ein, verkauft Staatskonzerne an China und eine ganze Bank zu Niedrigpreisen nach Angola. Portugal verlässt den Rettungsschirm offiziell im Mai 2014. Die Verpflichtungen muss es weiter bedienen.

Klicken Sie auf die hervorgehobenen Programmländer, um zu sehen, was wo privatisiert wird!

Bei den Spielern Irland und Zypern ist die Situation etwas anders: Irland geriet bereits 2010 in die Krise und war das erste Land, das das Programm wieder verlassen hat. Es bekam Hilfskredite in Höhe von 68 Milliarden und versprach der Troika, drei Milliarden durch Privatisierungen zu erlösen. Der einzig größere Versuch, das Energieunternehmen Bord Gáis Energy zu verkaufen, schlug allerdings bisher fehl – und weil die Wirtschaft sich in Irland gut entwickelt, versucht man dort nun, die Schulden anders loszuwerden. Zypern ist das jüngste Land unter dem Rettungsschirm. Für die kleine Insel geht das Spiel erst los. Sie hat von der Troika zehn Milliarden bekommen und sich verpflichtet, Privatisierungserlöse in Höhe von 1,4 Milliarden Euro aufzubringen. Nach den richtigen Objekten wird noch gesucht, wahrscheinlich trifft es die Inselhäfen.

Ganz ohne Schulden und mit viel eigenem Kapital starten dagegen die Spieler „nationale oder internationale Investoren“ ins Europoly. Es winkt der Profit, deshalb arbeiten diese Spieler auch gern zusammen. Ein lokaler Oligarch (meist Bankendynastie oder Öl-Milliarden) und sein Unternehmen schließen sich mit ausländischen Investoren zusammen. Als Geldgeber aus dem Ausland sind Chinesen besonders aktiv. Der größte private chinesische Finanzier Fosun kauft gleich in Portugal und Griechenland ein und auch der Staat China als solcher spielt mit: In Portugal kaufen chinesische Staatskonzerne den Energiesektor auf. An den Wasserwerken beider Länder sind französische Unternehmen interessiert. Eine angolanische Despotentochter fädelt gemeinsam mit einem portugiesischen Milliardär einen Bankendeal ein. Auch deutsche Firmen mischen mit. Es geht um viel Geld, deshalb wird bei den Deals in diesem Spiel auch kräftig geschummelt: Eine beratende Bank wird des Geheimnisverrats beschuldigt, der Chef der griechischen Treuhand fliegt mit dem Privatjet eines Käufers in die Ferien. Es ist eine Menge los. Doch zunächst die Regeln.

Die Spielregeln – Oder: was steht in den Troika-Verträgen?

Spielregeln lesen macht keinen Spaß. Sie selbst festzulegen, dagegen schon. Privatisierungen sind ein fixer Teil der Euro-Stabilisierungsprogramme, die Troika schreibt sie in jeden Vertrag. Die EU-Kommission erklärt, sie sei davon überzeugt, „dass Privatisierungen dazu dienen, die Wirtschaft effizienter zu machen und Schulden abzubauen“. Es sei für Schuldenstaaten absolut notwendig, internationale Investoren ins Land zu holen, um die eigene Wirtschaft zu stärken. Die Investoren stecken dann noch mehr Geld in die Unternehmen, so die Idee, und schaffen neue Arbeitsplätze. Für das Spiel bedeutet das, der Staat verkauft seinen Besitz höchstbietend an möglichst viele Interessenten. Dafür sollte er so viel Geld bekommen, dass es nicht schlimm ist, dass er zukünftig zahlen muss, wenn er das Feld wieder betritt. Im Europoly hat das bisher aber nicht besonders gut geklappt.

Die nationalen Regierungen denken ähnlich wie die Troika: Privatisierungen verbessern Management und Wettbewerbsfähigkeit der Unternehmen. Sie finden ohnehin nicht, dass die Staaten bisher besonders viel aus ihrem Besitz gemacht haben. Gikas Hardouvelis beispielsweise, ehemaliger Privat-Banker und seit Juni Finanzminister von Griechenland, sagt: „Der Staat ist ein schlechter Manager.“ Es gebe zudem schlicht keine Alternativen zu den Privatisierungsprogrammen, man brauche das Geld, um die Schulden zu bezahlen.

Im Europoly handeln die Spieler die Spielregeln mit der Troika aus. Sie schließt im Namen der anderen Euro-Staaten einen Vertrag mit dem jeweiligen Krisenland, das sogenannte „Memorandum of Understanding“. Darin wird grob festgehalten, mit welchen Reformen und Einschnitten das „Programmland“ wieder auf den rechten Pfad zurückgeführt werden soll. In weiteren Verträgen und „Updates“ werden dann genauere Zahlen genannt und das Privatisierungsprogramm festgezurrt.

Beim Spieler Griechenland klingt die Verpflichtung zum Verkauf so: „Die Regierung ist bereit, alle übrigen Anteile an staatseigenen Konzernen zu verkaufen, wenn dies nötig ist, um die Privatisierungsziele zu erreichen. Öffentliche Kontrolle wird auf Bereiche der kritischen Infrastruktur beschränkt.“ Ähnliche Sätze finden sich auch in den Verträgen mit den anderen Ländern. Und was verstehen die Regierungen und die Troika unter kritischer öffentlicher Infrastruktur? Das bleibt auch auf Nachfrage unbeantwortet. Flughäfen, Wasserversorgung, Stromkonzerne, Häfen und der Schienenverkehr gehören jedenfalls nicht dazu, sie alle sind auf dem Markt.

Der Verkauf selbst soll dann in den Händen der jeweiligen Regierung liegen. Obwohl das im Fall Griechenlands so nicht ganz stimmt. Hier haben die Regelschreiber dem „schlechten Manager“ auch nicht zugetraut, ein guter Verkäufer zu sein. Die griechische Regierung hat nämlich alle ihre Anteile an einen extra geschaffenen Treuhandfonds, den Hellenic Republic Asset Development Fund (HRADF), übertragen. Sie besetzt zwar die Führungsspitze des Fonds, hat aber auf die Entscheidungen keinen Einfluss. Das Parlament ist sowieso außen vor. Der Verzicht auf Mitsprache gilt auch für sensible Bereiche wie zum Beispiel die Wasserversorgung. Und mit den „special rights“, auf die der Staat verzichtet, fallen nach der Lesart griechischer Rechtsexperten auch wichtige Regeln, wie zum Beispiel das Verbot, die Küste zu verbauen. Für die Griechen ein Tabubruch.

Beim Spieler Portugal bleibt mehr Entscheidungsmacht in den Händen der Regierung. Sie beschließt gemeinsam mit der Troika eine Liste von Unternehmen, die privatisiert werden sollen. Das Land hat bereits seit kurz nach dem Ende der Nelkenrevolution 1974, bei der fast alle großen Betriebe verstaatlicht wurden, ein eigenes ambitioniertes Re-Privatisierungsprogramm. Bis die Troika kam, war aber nicht jede Entscheidung im Parlament durchsetzbar. Das ändert sich mit der Unterstützung der neuen Geldgeber. Die kleineren Parteien haben nun nichts mehr zu sagen. Gemeinsam schreiben die portugiesische Regierung und die Troika auch absurde Details in die Verträge, die später einige kritikwürdige Geschäfte erst möglich machen – wie zum Beispiel den BPN-Bankenskandal.

Im Monopoly ist die Bank den Spielern gegenüber neutral und auch im Europoly bestehen die Troika-Beamten darauf, sie übten keinen Druck auf die Krisenstaaten aus, besonders heftig oder schnell zu privatisieren. Doch wenn Thomas Wieser, der Chef der Euro Working Group – das Gremium, das die Beschlüsse der Euro-Finanzminister vorbereitet – über die Verhandlungen spricht, dann klingt das so: „Die Troika und die EU haben zu keinem Zeitpunkt gesagt, das und das muss bis dahin verkauft sein. Aber natürlich, wenn die griechische Regierung zusagt, bis zum kommenden Jahr zwei Milliarden Euro erlöst zu haben und dann nur 500 Millionen hat, dann muss das Geld an anderer Stelle eingespart werden. Und das ist auch schwierig – natürlich erzeugt das Druck auf das Empfängerland.“ Zusage ist Zusage. Die Frage nach dem besten Zeitpunkt für den Verkauf ist dabei zweitrangig. Im Vertrag der Griechen steht schwarz auf weiß: Sollte die Regierung die geplanten Privatisierungserlöse nicht erreichen, muss sie mindestens die Hälfte der Summe durch andere Maßnahmen aufbringen. Das heißt: noch mehr sparen. Aber genug der Regeln, jetzt die Praxis!

Das Spielfeld

E-bay für Investoren

Das Europoly-Spielfeld ist digital. Vor allem Griechenland bemüht sich um einen schicken Online-Auftritt. Auf der Seite des griechischen Treuhandfonds finden potentielle Käufer alle Privatisierungsvorhaben aufgelistet, vorteilhaft fotografiert und mit den wichtigsten Zahlen versehen. Einen Hafen, einen schönen Strand oder doch lieber ein Wasserwerk? Portugal hat sein Angebot nicht ganz so hübsch aufbereitet, die Käufer sind aber sogar noch aktiver als in Griechenland. Das zweite Kapitel zeigt in fünf Reportagen die Folgen der Zockerei.

Die Badstraße – oder: Der krumme Deal mit dem Wettanbieter

Es ist bis heute nicht ganz klar, ob Stelios Stavridis darauf vertraute, dass man ihn nicht erwischt oder ob er tatsächlich dachte, so etwas sei okay. In jedem Fall hat er sich geirrt. Dabei hatte sich die griechische Treuhand als erstes größeres Privatisierungsprojekt nicht ohne Grund den Wettanbieter OPAP ausgesucht. Es sei ein unkompliziertes Geschäft mit wenig Skandalisierungspotential, dachten sie. So wie die ersten kleinen Straßen im Monopoly, die einigermaßen erschwinglich sind, aber beliebt, weil sie verlässliche Gewinne versprechen. Doch Stavridis, der damalige Vorsitzende des Treuhandfonds, flog mit dem Privatjet des Milliardärs Dimitris Melissianidis in die Ferien. Und zwar unmittelbar nachdem der Treuhandfonds die OPAP-Staatsanteile an einen griechisch-tschechischen Fonds verkauft hatte, an dem eben diesen Milliardär große Anteile hält. Der Ausflug kam bei den Griechen und den internationalen Geldgebern nicht gut an, Stavridis flog gleich ganz raus und das Geschäft mutierte zum Skandal.

OPAP ist eine der profitabelsten Lotterien in ganz Europa. Die kleinen Wettbüros, die vor allem auf Sportwetten spezialisiert sind, findet man in griechischen Städten an jeder Ecke. Das Geschäft gilt als krisensicher – was man nicht von vielen Bereichen der griechischen Wirtschaft behaupten kann. „Die Leute setzen weniger Geld als früher, das schon“, erzählt der Betreiber eines OPAP-Lädchens ganz in der Nähe des Syntagma-Platzes in Athen, „dafür kommen aber sehr viel mehr Leute. Sie alle hoffen auf das Glück.“ Protestiert hatte gegen den Verkauf eigentlich niemand, denn auch nach griechischer Auffassung ist es keine Kernaufgabe des Staates, ein Wettbüro zu betreiben. Aber lukrativ war es allemal.

Opap-Wettbüro in Athen (Foto: ES)

Der griechische Staat hielt vor dem Verkauf ein Drittel der OPAP-Aktien und kassierte damit auch rund ein Drittel des Bruttogewinns. Der Gewinn nach Steuern lag im Krisenjahr 2011 immerhin bei rund 505 Millionen Euro. Der Staat verkaufte seine Anteile an Emma Delta, einen Fonds mit verschiedenen Investoren aus Tschechien, Russland, der Slowakei und Griechenland. Melissianidis, einer der reichsten Männer Griechenlands, ist stets öffentlich als der Emma-Delta-Repräsentant aufgetreten und hat auch den Vertrag unterzeichnet. Für die 33 Prozent zahlte Emma Delta 652 Millionen, das sind 6,13 Euro pro Aktie. Die Vereinbarung zum Kauf wurde 2013 abgeschlossen, für Melissianidis und seine Partner war es ein gutes Geschäft. Die Aktien standen schon am offiziellen Verkaufstag im Oktober 2013 bereits bei 9,13 Euro pro Aktie, also rund 50 Prozent über dem vereinbarten Preis. Inzwischen liegen sie bei gut zwölf Euro.

Hat sich der griechische Staat durch den übereilten Verkauf also um einen guten Preis gebracht? Fakt ist: Emma Delta war trotz einiger Interessenten das einzige Konsortium, das ein verbindliches Angebot abgegeben hat. Damit gab es entgegen jeder Grundregel für erfolgreiche Privatisierungen keinen Bieterwettbewerb. Griechenland aber musste den Verkauf dringend durchsetzen, um das Privatisierungsziel 2013 von 1,3 Milliarden Euro noch zu erreichen. Zuvor waren einige größere Deals gescheitert, darunter der Versuch, den Gasanbieter DEPA teuer zu verkaufen. Die weiteren Kreditzahlungen hingen also auch vom Erfolg dieses Verkaufs ab.

Seit Februar 2014 wird der OPAP-Verkauf laut Financial Times in Athen auch staatsanwaltschaftlich geprüft, bisher ohne Ergebnis. Dabei soll es um mangelnde Transparenz und mögliche Interessenkonflikte der Beteiligten gehen. Der Treuhandfonds und das griechische Ministerium versicherten nach dem Rauswurf von Ex-Chef Stavridis, allein „ethische Gründe“ seien dafür verantwortlich gewesen und das OPAP-Verfahren müsse nicht neu aufgerollt werden.

Die Schlossallee – oder: Das milliardengeschäft mit Athens Flughafen

Wer einen Blick auf die Zukunft Athens werfen will, muss vom Stadtzentrum aus eine gute halbe Stunde gen Norden fahren. Hier in Chalandri, einem der reicheren Vororte der Stadt, steht die Golden Hall Shopping Mall. Die Luxus-Geschäfte mit den goldenen Rolltreppen hinter dem beleuchteten Springbrunnen sind wegen der Wirtschaftskrise kaum besucht. Im sechsten Stock empfängt Odisseas Athanasiou seine Gäste, er ist der Geschäftsführer von Lamda Development. Dem Unternehmen gehört die Luxus-Shoppingmall, sie war eines der kleineren Privatisierungsprojekte der griechischen Treuhand. Die Welt zwischen Gourmetrestaurant und Parfümerie zeigt, wie Lamda sich Athen erträumt. Lamda hat einen der größten Immobiliendeals in der Geschichte der EU abgestaubt. Eine griechische Schlossallee mit Hotels, die Millionen bringen sollen, realisierbar mit Hilfe der Troika.

Es geht um „Hellinkon“, einen stillgelegten Flughafen im Südwesten Athens, es geht um über sechs Millionen Quadratmeter Fläche – ein Gelände, sechsmal so groß wie der ehemalige Berliner Flughafen Tempelhof und dazu mit eigener Mittelmeerküste. Mit einem Eiskaffee in der linken Hand wirft Athanasiou eine schnelle Skizze auf seinen Block, dann lädt er zu einer Image-Film-Vorführung ein. Computeranimierte schöne Menschen joggen durch einen tropischen Regenwald, prosten sich auf der Terrasse ihres Luxus-Penthouses zu oder segeln mit der Yacht an einem angestrahlten Hochhaus vorbei. „Eine solche Immobilie finden sie in der ganzen Welt kein zweites Mal“, schwärmt der Geschäftsführer. Das sehen übrigens auch seine Gegner so, schauen dabei aber entsetzt.

Lamda-Geschäftsführer skizziert Masterplan (Foto: ES)

Wer Athen von oben betrachtet, versteht schnell, wieso den Investoren bei diesem Gelände die Superlative nicht ausgehen. Der 1938 gebaute Stadtflughafen wurde aus der Stadt quasi herausgeschnitten, Athen fehlt ein Drittel. Hellinikon ist rund dreimal so groß wie Monaco, hat mehrere Kilometer Küste und Strand. Am Mittelmeer in einer der dichtbesiedeltsten Städte Europas eine solche Freifläche, Athanasiou kann sein Glück kaum fassen. Der Flughafen war bis 2001 in Betrieb, seit seiner Schließung wird um die weitere Nutzung gerungen. Das Ergebnis enttäuscht viele und wird wenige sehr reich machen.

Auf der Schlossallee der Zukunft wächst derzeit vor allem viel Gras. Die Fläche ist riesig und schwer überschaubar.Die Terminalgebäude sind noch ganz, die Landebahnen dienen als Straße, daneben stehen Sportanlagen. Einige von ihnen sind noch in Betrieb, die anderen Ruinen. 2004 zu den olympischen Spielen in Athen wurden hier die Stadien für Basketball, Softball und Hockey extra gebaut. Einige Kilometer weiter rotten die alten ausgelagerten Rohre der demontierten olympischen Wildwasserbahn vor sich hin. Lamda will hier einen Aquapark bauen. Hinter dem Gelände liegt der Strand.

Video: So sieht es auf dem alten Flughafen-Gelände heute aus.

Hier wartet Fereniki Vatavali, sie ist die Mitarbeiterin des örtlichen Bürgermeisters und sehr wütend. Zehn Jahre lang wurde der Bevölkerung versprochen, das Gelände werde in einen Park umgewandelt. Für dieses Konzept kämpft Vatavali noch heute, sie hat mit anderen Aktivisten 1500 Olivenbäume gepflanzt. Nicht weil sie glaubt, dass sie die Zukunft noch aufhalten kann, aber als Symbol für eine andere Zukunft, die hier möglich wäre.

Es war ein Prozess mit vielen Schritten, der zum Verkauf an Lamda führte. Der Plan, das gesamte Flughafengelände als Park zu bewahren, ist wohl schon länger vom Tisch. Damals kam Spiro Pollalis ins Spiel, Professor für Städteplanung in Harvard. Gemeinsam mit seinen Studenten entwickelte er als Seminararbeit einen Plan, wie das Gelände genutzt werden könnte. Der Entwurf gefiel den Verantwortlichen so gut, dass sie ihn als Chef der Firma bestellten, die auch heute noch das Gelände verwaltet. Pollalis fragte: „Was braucht diese Stadt?“ Athen ist dicht besiedelt, verschmutzt, es gibt kaum Grün, zu wenig tourismusunabhängige Geschäfte. Hellinikon war eine Riesenchance für die Stadtplanung. Pollalis wollte ein Drittel der Fläche als Park bewahren, der Rest sollte mit Wohnungen bebaut werden, auch ein paar Hotels sollte es geben, einen Bereich für Büros und Krankenhäuser.

Pollalis veröffentlichte 2011 eine Schätzung, das Land sei mindestens 1,239 Milliarden Euro wert. Die griechische Schlossallee sollte es nicht zu billig geben. Dann aber gab es Meinungsverschiedenheiten, über die er nicht öffentlich reden will, und er verließ das Unternehmen. In einer erneuten Schätzung, die der griechische Treuhandfonds veranlasste, wurde der Wert des Geländes nur noch auf 700 Millionen geschätzt.

Vatavali am öffentlichen Hellinikon-Strand (Foto: ES)

Dann begann der Bieterprozess. Ursprünglich hatten sich neun Investoren um das Gelände bemüht, doch einer nach dem anderen sprang ab. Griechische Zeitungen berichteten, die Ausschreibung sei unklar gewesen, manche vermuteten dahinter Absicht. Zum Schluss blieb nur ein einziger Bieter übrig. Lamda Development. Das Unternehmen gehört zu mehr als der Hälfte dem Privat-Banker Spyro Latsis, einem der reichsten und einflussreichsten Männer Griechenlands. Er hatte sich mit noch finanzkräftigeren Investoren zusammengetan, mit Fosun, einem der größten privaten chinesischen Investoren und dem Fonds Al Maabar aus Abu Dhabi. Er braucht viel Geld, insgesamt schätzt Lamda die Kosten des Projekts inklusive Erschließung und Bewirtschaftung auf acht Milliarden Euro.

Lamda Development erwarb 30 Prozent des Landes und erhielt eine Konzession für die restlichen 70 Prozent für 99 Jahre. Die Kaufsumme, 915 Millionen Euro, wird gestreckt über zehn Jahre gezahlt. Die tatsächliche Kaufsumme liegt dadurch auf den heutigen Wert umgerechnet bei nur 577 Millionen Euro. Das ist gerade mal die Hälfte dessen, was die Schätzung unter Pollalis ergeben hatte. Mehr war laut dem ehemaligen Treuhandfondschef Konstantinos Maniatopoulos nicht rauszuholen, Lamda war eben der einzige Bieter.

Damit die Schlossallee auch richtig Profit bringt, wurden zudem die Regeln für Lamda verändert. Hieß es ursprünglich, der Käufer müsse das Land in einem Stück halten und entwickeln, darf das Unternehmen nun die zwei Millionen Quadratmeter, die es dauerhaft erworben hat, in kleine Stücke aufteilen und weiterverkaufen. Ein Riesengeschäft. Die Griechen fragen sich: Wieso hat die Regierung das nicht selbst gemacht? Lamda kann nun abwarten und verkaufen, wenn der Markt sich erholt hat.

Hellinikon ist kein Stadtentwicklungprojekt mehr, falls es je ernsthaft eins gewesen ist, es ist ein privater Immobiliendeal. Eine Risiko-Investition, die schwerreich machen kann. Die griechische Regierung hat nach dem Verkauf – von dem noch nicht alle Formalien fertig abgewickelt sind – nichts mehr mitzureden. Sie wird am Gewinn beteiligt werden, aber erst, wenn die Investoren offiziell alle Ausgaben wieder drin haben. Und das kann dauern. Für die Investoren dagegen hat sich das Geschäft bereits gelohnt. Sowohl die Aktien des chinesischen Investors Fosun als auch die von Lamda sind seither stark gestiegen, im Juli kaufte sich der US-Investor Blackstone mit vielen Millionen bei Lamda ein.

Im September stoppt der griechische Rechnungshof den Transfer an Lamda vorübergehend, offiziell aus „technischen Gründen“. Gerüchte sagen, das Gericht sei nicht damit einverstanden, dass für Lamda während des Verfahrens die Regeln geändert wurden. Der Treuhandfonds lässt aber versichern, es werde ganz bald weitergehen.

Bei der Frage, ob sie schon mit der Stadt Athen darüber gesprochen haben, was die Stadt braucht, schaut Athanasiou überrascht von seinem Block auf. „Nein, wir haben noch niemanden gesprochen. Das werden wir aber bald tun.“ Der Masterplan allerdings, der liegt schon vor. Der Park wird, wie als Mindestmaß gesetzlich vorgeschrieben, ein Drittel der Fläche ausmachen. Aus Krankenhäusern sind Beauty-Kliniken geworden, die Highlights sind ein Riesen-Aquarium und ein Wohnwolkenkratzer mit Meerblick. Eine echte Schlossallee.

Das Wasserwerk – oder: wie die Troika Wasserprivatisierung vorantreibt

Er, der die ganzen letzten Wochen in einer Tour auf Menschen eingeredet hat, kann es gar nicht fassen. Kostas Marioglou ist sprachlos. Es ist der 18. Mai 2014 und 213000 Einwohner von Thessaloniki haben gegen die Privatisierung des Wasserwerks gestimmt. Das ist bei einer Wahlbeteiligung von etwa vierzig Prozent eine fast einstimmige Entscheidung für Nein (98,02 Prozent). Marioglou hat gewonnen.

Dabei sah es nur wenige Tage zuvor gar nicht gut aus: Allein saß Marioglou im Gemeindezentrum eines Arbeiterbezirks von Thessaloniki. Neben sich aufgebaut hatte er einen Beamer, sogar Mikrofone hatte er mit hier hoch auf die Hügel über der Stadt gebracht, falls es im Publikum so laut werden sollte, dass sonst niemand mehr etwas versteht. Doch am Ende kamen nur fünf Leute. Und die wollten eigentlich auch nur schnell ein paar Flugblätter einstecken und weiter. Marioglou drückte auf den Ausschaltknopf des Beamers und fragte leise: „Wie soll ich die Leute nur dazu bewegen, sich zu engagieren?“

Marioglou kämpft schon lange gegen die Wasserprivatisierung in seiner Heimatstadt. Er hat Plakate geklebt und an Straßenständen versucht, andere zu überzeugen. Dass ein Verkauf des Wasserwerks keine Arbeitsplätze bringen sondern viele kosten werde, dass die Wasserpreise steigen würden und die Qualität schlechter werde. Denn beim Europoly gilt ebenso wie beim klassischen Monopoly: Wenn das Wasserwerk erstmal verkauft ist, muss der Staat für die Benutzung zahlen. Jedes Mal, wenn er das Feld betritt. Marioglou hat Beispiele für verunglückte Verkäufe gebracht aus Frankreich, London und Berlin. Er war mal Gewerkschaftsvorsitzender der EYATH, dem Wasserwerk von Thessaloniki. Der Staat besitzt 74 Prozent der Anteile, 51 Prozent will er verkaufen. Irgendwann hat Marioglou dann sogar eine Initiative gegründet, mit der er das Wasserwerk selbst kaufen will.

Marioglous „Bewegung 136“ hat ausgerechnet, dass jeder Anschluss in Thessaloniki 136 Euro zahlen müsste, um gemeinsam das Wasserwerk zu kaufen und als Genossenschaft zu betreiben. Doch die Mobilisierung verlief schleppend, denn die Wasserprivatisierung ist in der griechischen Bevölkerung kein so empfindliches Thema wie in anderen EU-Ländern. Der Wasserpreis ist einer der niedrigsten in ganz Europa. Der Treuhandfonds hat die Bewegung dann vom Bieterverfahren ausgeschlossen, Favorit für den Verkauf soll das französische Unternehmen GDF Suez sein, das schon heute etwa fünf Prozent des Werks besitzen. Für den französischen Konzern gilt in diesem Spiel: je mehr Werke, desto größer der Profit. Auch am Athener Wasserwerk soll einer der größten Wasserkonzerne Europas interessiert sein.

Kostas Marioglou kämpft um Aufmerksamkeit (Foto: ES)

Irgendwie haben Marioglou und seine Kollegen es dann doch geschafft, die Menschen zur Abstimmung zu bewegen. Und einige Monate nach dem gewonnenen Referendum stehen die Chancen für die Anti-Privatisierer gut: Die griechische Regierung hat das Referendum zwar wie angekündigt nicht anerkannt. Doch das oberste griechische Gericht des Landes hat kurz darauf entschieden, dass die Übertragung der Anteile des größten Wasserwerks des Landes in Athen (EYDAP) an den Treuhandfonds nicht rechtens war. Die Entscheidung zur Privatisierung „gefährde die öffentliche Gesundheit“, begründeten die Richter ihr Urteil. De Staat erhält seine Anteile vom Fonds zurück. Die Situation in Athen ist ähnlich wie die in Thessaloniki, auch wenn die Vorbereitungen zur Privatisierung hier noch nicht so weit vorangeschritten sind. Die Suche nach einem potentiellen Käufer der Staatsanteile liegt seitdem offiziell auf Eis – auch in Thessaloniki.

Was passieren kann, wenn die Privatisierung durchgesetzt wird, das könnten die Einwohner von Thessaloniki von portugiesischen Gemeinden lernen. Hier ist das System etwas anders geregelt als in Griechenland. Auf kommunaler Ebene können Gemeinden schon jetzt Verträge mit privaten Firmen schließen, wenn es um die reine Verteilung des Wassers geht. Die Aufbereitung ist dagegen in Staatshand – zumindest noch. Der Staatskonzern „Aguas de Portugal“ steht zwar nicht direkt auf der Troika-Privatisierungsliste, soll aber neu strukturiert werden und die Möglichkeit haben, „Lizenzverträge mit privaten Unternehmen zu schließen“. So beschreibt es eine PR-Frau des Unternehmens. Der Konzern bliebe also staatlich, die Werke würden aber faktisch von Privatunternehmen betrieben.

Miguel Costa Gomes will das unbedingt verhindern, deshalb ist der Bürgermeister der kleinen Gemeinde Barcelos aus dem Norden des Landes extra nach Lissabon gereist. Er sei kein Linker, bitte, das sei ihm wichtig, sagt er beim Treffen in einer schicken Hotellobby, er sei selbst Unternehmer. Aber das mit der heimlichen Wasserprivatisierung, das sei schrecklich. Seine Heimatgemeinde habe unter seinem Vorgänger einen Vertrag mit einem privaten Wasserkonzern geschlossen. Obwohl seine Bürger seit Jahren im Schnitt 68 Liter Wasser pro Tag verbrauchen, garantierten die Verträge von damals einen Durchschnittsverbrauch von bis zu 165 Litern pro Tag. „Keine Ahnung, wie jemand so eine Zahl in den Vertrag schreiben konnte“, schimpft Costa Gomes heute. Er würde den Vertrag gerne auflösen, doch offiziell schuldet Barcelos dem Unternehmen nun 165 Millionen Euro.

Der Bürgermeister von Barcelos trifft in Lissabon auf seinen Kollegen aus Pacos de Ferreira, einer Gemeinde, die nur eine halbe Stunde von Barcelos entfernt liegt. Humberto Brito hat einen Termin vor Gericht. Er will seinen Ort aus einem Wasservertrag herausklagen, denn zum Zurückkaufen fehlt auch hier das Geld. Die Wasserpreise in seiner Gemeinde sind in den vergangenen sechs Jahren um 400 Prozent gestiegen – ganz als hätten sich die Betreiber direkt am Monopolyspiel orientiert: Wer hier auf dem Wasserwerk landet, muss das Vierfache der gewürfelten Summe zahlen. Brito war früher Anführer der lokalen Anti-Privatisierungskampagne, dann wählten ihn die Leute zum Bürgermeister. Sie müssen fast 20 Prozent ihres Einkommens für Wasser ausgeben, klagen sie öffentlich.

„Das kann auf alle Portugiesen zukommen, wenn wir die Privatisierung nicht stoppen“, warnt Miguel Costa Gomes. Er verstehe nicht, dass die Wasserprivatisierung in den Krisenländern durchgedrückt werde, obwohl sie doch in Europa sonst so umstritten sei. Und was sagt die Kommission? Die hält sich offiziell raus. „Es gibt keinen Druck seitens der EU, auch nicht in Programm-Ländern, den Wassersektor zu privatisieren. Die Kommission nimmt eine neutrale Haltung ein“, sagt ein Kommissionssprecher. Allerdings heißt es im Revisionsbericht der Troika zu Portugal: Es werde erwogen, „Wasseraktivitäten privatem Kapital und Management zu öffnen“. In Griechenland hat die Troika vorsorglich bereits begonnen, eine Regulierungsbehörde aufzubauen, die ein privates Management der Wasserwerke überwachen soll.

Das Elektrizitätswerk – Oder: China kauft Portugals Energiesektor auf

Auf seinen letzten China-Trip hat ihn sogar der Präsident begleitet. Frisch zurück aus dem Flugzeug, sitzt Eduardo Catroga, Aufsichtsratschef von Energias de Portugal (EDP), einem der größten Energieversorger Europas, in seinem Lissaboner Büro und frühstückt. Eine schöne Reise war es und eine große Delegation. Denn auch Portugals Präsident Anibal Cavaco Silva weiß sehr gut, dass der Einfluss chinesischer Investoren auf Portugal wächst.

Sie sind einer der Haupteinkäufer in den Privatisierungsprogrammen. Ganz besonders interessiert sind sie am Energiesektor. Portugals Energiekonzerne öffnen ihnen die Türen nach Brasilien und in den lukrativen Markt der erneuerbaren Energien.

Wie zuvor beim Wasserwerk geht es auch beim Elektrizitätswerk im Europoly um einen einfachen Deal: Der Staat verkauft seinen Konzern und kauft dafür die Leistungen zukünftig ein. Wenn er das Feld betritt, zahlt er. Die portugiesische Regierung betrieb früher zwei große Energiekonzerne. EDP sorgte für die Stromerzeugung und REN für den Betrieb und die Wartung der Netze. EDP wurde schon 1997 teilprivatisiert, REN sollte ursprünglich nicht verkauft werden. Ohne die Wirtschaftskrise wäre das Stromnetz vermutlich noch in Staatshand. So wurde im Vertrag mit der Troika zumindest festgehalten: Keinesfalls dürften beide an denselben Besitzer gehen.

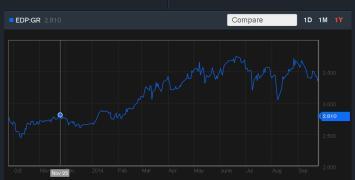

An EDP hielt der Staat noch 21,35 Prozent, als die Troika kam. Er verkaufte sie an die chinesische Staatsholding China Three Gorges Group (CTG), die das weltgrößte Stauwerk am Yangtzee-Fluss betreibt. CTG ist damit der mit Abstand größte Anteilseigner des Stromerzeugers. China Three Gorges stach alle Konkurrenten – darunter auch den deutschen Energiekonzern E.on – mit einem Angebot von 2,69 Milliarden Euro aus. Ein Preis, der damals 52 Prozent über dem aktuellen Aktienwert lag. Ein Geschäft, das maßgeblich dazu beitrug, dass Portugal seine Privatisierungsziele nicht nur erreichen, sondern sogar übertreffen konnte. Jubel allerseits. Wenigstens einmal schien die Krise keine Rolle zu spielen.

Oder doch? Noch bevor Eduardo Catroga das Frühstück beendet, erzählt er strahlend, die Aktien des Konzerns seien seit dem Verkauf stark gestiegen. Die Käufer seien extrem glücklich. Die Märkte haben sich seit 2011 erholt. Die Gewinne fließen nun nach China.

Und der chinesische Staat macht keine halben Sachen: Auch die portugiesischen Staatsanteile am Netzbetreiber REN kaufte ein Staatsfonds. Die State Grid Company zahlte 387 Millionen für 25 Prozent der Aktien. Damit ist der chinesische Staat sowohl beim Stromerzeuger als auch beim Netzbetreiber der wichtigste Eigentümer – was die Abstimmung zwischen den eigentlich getrennten Unternehmen sicher erleichtert. IWF-Repräsentant Jäger bestreitet derweil, dass das doppelte chinesische Engagement ein Problem sei. Schließlich seien die Käufer unterschiedliche Unternehmen und es handle sich ja auch nur um eine Teilprivatisierung.

Inzwischen hat sich die Staatsanwaltschaft eingeschaltet. Sie zweifelt, ob beim Verkauf alles rechtens war. Denn der Chef der Investmentbank BESI, die beide chinesischen Konzerne in den Verhandlungen vertrat, telefonierte in der heißen Verhandlungsphase um REN nachgewiesenermaßen neunmal mit Premierminister Passos Coelho. Außerdem hatte er engen Kontakt mit dem Staatsbanker Jorge Tomé, der im Auftrag der Regierung die Bieterangebote bewertete. Die Untersuchungsbehörden prüfen nun, ob der chinesische Konzern State Grid so an Insider-Informationen gekommen sein könnte, die ihm Vorteile gegenüber der Konkurrenz verschafften. Die Telefonate waren abgehört worden, weil gegen die Investmentbank in einem anderen Fall ermittelt wird.

Das LOS-Feld – Oder: Portugals Bankenskandal Und die Despotentochter

Das Los-Feld ist bei den Spielern extrem beliebt. Hier muss beim Passieren niemand zahlen, kann aber kassieren. Portugal hat eine seiner Banken in ein Los-Feld für Investoren verwandelt. Aber der Reihe nach: Paulo Pena schaut auf und grinst. „Bereit?“, fragt er. Pena sitzt in einem Café am Ufer des Tejo in Lissabon und versucht, zwischen zwei Tassen Kaffee einen Bankenskandal zu erklären. Er ist selbst Journalist und hat vor kurzem ein Buch veröffentlicht – „Power Games: Wie die portugiesischen Banken die Schuldenkrise verursacht haben“. Es ist ein Bestseller geworden, handelt von Erpressung und politischen Seilschaften. Die Bank, um die es heute geht, ist eigentlich von der Größe her nicht mal besonders bedeutend. Doch die Banco Portugues de Negocios, kurz BPN genannt, ist, als sie 2008 in die Krise gerät, tief verstrickt in riskante Immobiliengeschäfte. Einige Kreditnehmer sollen hochrangige Politiker gewesen sein. Die Regierung entscheidet sich, die BPN zu verstaatlichen und damit vor dem Bankrott zu retten.

Das Los-Feld ist bei den Spielern extrem beliebt. Hier muss beim Passieren niemand zahlen, kann aber kassieren. Portugal hat eine seiner Banken in ein Los-Feld für Investoren verwandelt. Aber der Reihe nach: Paulo Pena schaut auf und grinst. „Bereit?“, fragt er. Pena sitzt in einem Café am Ufer des Tejo in Lissabon und versucht, zwischen zwei Tassen Kaffee einen Bankenskandal zu erklären. Er ist selbst Journalist und hat vor kurzem ein Buch veröffentlicht – „Power Games: Wie die portugiesischen Banken die Schuldenkrise verursacht haben“. Es ist ein Bestseller geworden, handelt von Erpressung und politischen Seilschaften. Die Bank, um die es heute geht, ist eigentlich von der Größe her nicht mal besonders bedeutend. Doch die Banco Portugues de Negocios, kurz BPN genannt, ist, als sie 2008 in die Krise gerät, tief verstrickt in riskante Immobiliengeschäfte. Einige Kreditnehmer sollen hochrangige Politiker gewesen sein. Die Regierung entscheidet sich, die BPN zu verstaatlichen und damit vor dem Bankrott zu retten.

Heute sagen viele Experten, die Rettung sei ein großer Fehler gewesen, auch die Regierung gesteht das zumindest indirekt ein. Doch damals fürchtete man, ein Bankrott hätte schlimmste Folgen für die Wirtschaft. Und auch einige Jahre später unter dem Troika-Regime entscheidet sich die portugiesische Regierung erneut gegen eine kontrollierte Pleite. Ein erster Versuch, die Bank für 180 Millionen zu verkaufen, ist im Jahr 2010 gescheitert. Trotzdem drängt vor allem die konservative Opposition, die nur kurz später auf die Regierungsbank wechselt, in den Verhandlungen mit der Troika auf eine schnelle Re-Privatisierung.

Im Vertrag zwischen der Troika und Portugal werden Details festgehalten, die für den sonst sehr vage gehaltenen Text höchst ungewöhnlich sind. Die BPN soll innerhalb von drei Monaten ohne einen Mindestpreis verkauft werden, und der portugiesische Staat soll zudem alle schlechten Verträge übernehmen, die die Bank belasten. Ein potentieller Käufer kann auf Grundlage solcher öffentlich fixierten Ausgangsbedingungen wirklich alles verlangen. Es ist ein wenig so, als würde einer der Europoly-Spieler aufhören zu würfeln und auf dem Los-Feld sitzen bleiben, um bei jedem Zug Geld einzuziehen.

Zunächst heißt es, neun Unternehmen seien an der BPN interessiert, darunter brasilianische, spanische und argentinische Banken. Am Ende bleibt aber wieder nur ein ernsthafter Interessent übrig: die Banco BIC Angola, die viertgrößte Bank des südafrikanischen Staats. Sie hat zu diesem Zeitpunkt schon einen Zweig in Portugal, die BIC Portugal, die vor allem Handelsgeschäfte zwischen Portugal und seiner ehemaligen Kolonie finanziert.

Die wichtigsten Eigentümer der BIC sind mit jeweils 25 Prozent Américo Amorim, portugiesischer Kork-Milliardär, und Isabela dos Santos, Tochter des angolanischen Präsidenten. Die Bank BIC wurde erst 2005 gegründet, ihr größter Kreditnehmer ist damals mit 450 Millionen Euro die angolanische Regierung. Isabela dos Santos trägt in ihrer Heimat den Spitznamen „die Prinzessin“. Forbes nennt ihre Aufstiegsgeschichte ein „seltenes Fenster in dieselbe tragische kleptokratische Erzählung, die so viele ressourcenreichen Länder in der ganzen Welt im Griff hat.“ Dos Santos macht ihr Geld vorzugsweise mit Öl und Diamanten. Während die meisten Angolaner von weniger als zwei Dollar am Tag leben müssen, wird ihr Vermögen auf drei Milliarden Dollar geschätzt.

Die BIC verfügt über beste politische Kontakte. BIC-Geschäftsführer Luis Fernando de Mira Amaral ist früherer Industrieminister und war schon mal Vize-Präsident der staatseigenen Bank CGD, welche die BPN vor dem Bankrott gerettet hat. Laut portugiesischen Medien traf er sich während der Verhandlungen mindestens zwei Mal privat mit Premierminister Pedro Passos Coelho.

Kurz vor dem Verkauf, muss die portugiesische Regierung erneut 600 Millionen in die BPN pumpen, damit die Bank überhaupt die europaweit vorgeschriebene Eigenkapitalquote erfüllt. Ein Untersuchungsausschuss des portugiesischen Parlament schätzt später, dass die Verstaatlichung und Reprivatisierung der BPN die portugiesischen Steuerzahler bis heute rund sechs Milliarden Euro gekostet haben. Die Angolaner kaufen die BPN für 40 Millionen.

EU-Kommissar Joaquin Almunia bleibt bis heute dabei: Der Deal sei die einzige Möglichkeit, gewesen, Portugals Bankensektor vor einer Destabilisierung zu retten. Nach Angaben der damaligen Staatssekretärin und heutigen Finanzministerin Maria Luis Abuquerque wäre die Alternative zur Reprivatisierung nur die Pleite der Bank gewesen. Diese wäre mit 1,5 Milliarden Euro angeblich noch teurer geraten.

„Das war ein Geschenk“, schimpft dagegen ein anderer Politiker, der an den Troika-Verhandlungen beteiligt war. Tatsächlich ist es so, dass die Portugiesen auch weiter für den Deal zahlen müssen. Es gibt Geheimklauseln, von denen nur wenige bisher aufgedeckt wurden. Eine davon ist laut portugiesischen Medien, dass die neue Bank BIC heute schlechtere Konditionen anbietet als die BPN früher. Die Differenz zu den hohen Zinsen, die Altkunden weiterhin bekommen, zahlt der Staat. Das hat allein in den ersten sechs Monaten des Jahrs 2013 schon acht Millionen Euro gekostet.

Die äußerst zwielichtige Rolle, die Angola in internationalen Finanzgeschäften spielt, will auf Seiten der Troika niemand kommentieren. „Wir leben in einer globalisierten Wirtschaft“, sagt IWF-Repräsentant Jäger. Wenn sich die BIC im Ausschreibungsverfahren durchgesetzt habe, dann sei davon auszugehen, „dass sie die objektiven Anforderungskriterien erfüllt hat.“ Dabei hat die portugiesische Regierung keine besonders guten Erfahrungen mit dem angolanischen Finanzsektor gemacht: Die inzwischen aufgelöste und mit Hilfsmilliarden gestützte Bank „Espirito Santo“ hat in den vergangenen Jahren 5,7 Milliarden Euro Kredite an Angola vergeben. Die verschwanden. Ein anderer Banker und Vertrauter der angolanischen Herrscherfamilie muss sich in den USA wegen des Verdachts auf Geldwäsche verantworten

Die Spielverderber

Der Widerstand wächst

Europoly bringt einigen Spielern großen Reichtum, andere treibt es in den Bankrott. Spielverderber fordern deshalb fairere Regeln. Sie fragen die Troika: Warum werden die Krisenstaaten so unter Zeitdruck gesetzt? Warum wurde in Griechenland mit den Verkäufen nicht gewartet, bis der Markt sich erholt? Wieso wird alles getan, damit die Geschäfte zum Schnäppchen für Investoren werden? Das dritte Kapitel lässt diejenigen zu Wort kommen, die nicht mehr länger mitspielen wollen.

Die Spielverderber – Oder: wer versucht, die Spielregeln zu ändern?

- Troika- Kredite

- 270 Mrd.

- Privatisierungs- ziel bis 2016

- 11 Mrd. (2014)

- 50 Mrd. (2011)

- erreicht

- etwa 4 Mrd.

Es gibt im Europoly Spieler, die am liebsten mit dem Ärmel übers Spielfeld wischen und die Regeln neu schreiben wollen. Doch die Troika-Beamten gehören bisher nicht zu ihnen. Sie wollen mit den Problemen, die es bei den Privatisierungen gibt, nichts zu tun haben. „Wir wollen uns nicht als Kontrollmacht aufspielen“, rechtfertigt sich Thomas Wieser, der Euro-Gruppenchef. „Ja, vielleicht müsste man in dem einen oder anderen Bereich stärker kontrollieren, wer kann das schon sagen. Doch wenn sich eben nur ein Bieter meldet, was soll man da groß machen?“ Wichtig sei vor allem, dass die Ausschreibungsregeln eingehalten würden.

Die nationalen Regierungen wollen sich Auseinandersetzungen mit der ausländischen Presse erst gar nicht stellen. Die portugiesische Finanzministerin hat keine Zeit Fragen zu beantworten, nicht mal schriftlich, genauso wenig ihr Stellvertreter. In Griechenland gibt der Treuhandchef Konstantinos Maniatopoulous dem Tagesspiegel zwar zunächst ein fast zweistündiges Interview. Er darf es dann aber nicht mehr freigeben. Der neue Finanzminister hat ihn überraschend gefeuert. Im Interview rechtfertigte sich Maniatopoulos unter anderem damit, dass Abwarten mehr koste als schnelles Verkaufen.

Die Krise war der schlechtmöglichste Zeitpunkt, zu privatisieren. Costas Mitropoulos, Ex-Treuhandgeschäftsführer

Andere ehemalige Treuhandmitarbeiter sind kritischer. Costas Mitropoulos, Ex-Treuhandgeschäftsführer, sagt heute offen: „Die Krise war der schlechtmöglichste Zeitpunkt zu privatisieren.“ Und weiter: „Aber die Troika hat zu Beginn nicht wirklich verstanden, dass es nicht um den niedrigsten Preis ging. Der Markt war einfach zu keinem Preis bereit zu kaufen.“ Das klare Mandat des Fonds ist, so schnell wie möglich zu verkaufen. Mitropoulos ist heute der Ansicht, dass man dieses Mandat ändern müsste: „Es ginge dann nicht darum, die Anteile gleich zu privatisieren, sondern sie zu verwalten, sie neu zu strukturieren und sie erst am Ende zu verkaufen.“ Manche Objekte könnte man zum Beispiel auch erstmal vermieten. „Der Fonds wäre dann verpflichtet jedes Jahr eine bestimmte Summe an den Staat aus diesen Einnahmen zu zahlen.“

Es gibt auch Politiker, die das Spiel gerne noch mal neu und anders beginnen würden. Auf der nationalen Ebene sind sie meist links und rechts der Mitte zu verordnen, da sowohl in Griechenland als auch in Portugal die großen Fraktionen die Programme mittragen. Eine, die über den „Ausverkauf“ in Griechenland schimpft, ist die Abgeordnete der griechischen Linkspartei Syriza, Zoe Konstantinopoulou. „Es ist beschämend für Griechenland, dass wir all das zu so niedrigen Preisen verschleudern“, sagt sie. Sie hat ihre eigene Erklärung dafür gefunden: „Der eigentliche Grund für die Privatisierungen ist die Befriedigung von speziellen Wirtschaftsinteressen und nicht die des öffentlichen Interesses.“

Einer, der den Protest bis auf die EU-Ebene tragen wollte, ist Kriton Arsenis. Der 37-Jährige sitzt an einem der kleinen Tische des Akropolismuseums in Athen. Es ist Frühjahr und Arsenis hat wenig Zeit. Er kämpft um ein Ticket für das EU-Parlament, in dem er die vergangenen vier Jahre saß. Das wird ihm nicht leicht gemacht, denn aus Protest gegen die geplante Privatisierung des Wasserwerks in seiner Heimatstadt Thessaloniki ist er aus der PASOK-Fraktion – der Partei von Regierungsvize Evangelos Venizelos – ausgetreten. Ihn macht es wütend, dass für die Privatisierungen massiv Umweltvorgaben ignoriert werden. „Sie greifen mich jetzt im Fernsehen stark an, ich würde die Wirtschaft behindern“, erzählt er. Der Spielverderber Arsenis wird im Mai nicht ins Parlament gewählt.

- Troika- Kredite

- 78 Mrd.

- Privatisierungs- ziel

- 5,5 Mrd.

- erreicht

- 9 Mrd.

In Portugal gibt es auch Ökonomen, die andere Spielregeln wollen. José de Caldas vom „Observatorio da crise“ der Universität Coimbra hat mit seinen Kollegen extra ein Büro in Lissabon eröffnet. „Sie lassen uns reden“, sagt der Ökonomieprofessor über die Regierungspolitiker, „aber sie hören uns nicht wirklich zu.“ Sein Team und er versuchen zu dokumentieren, wie die Krise das Land verändert.

„Was bringt eine Schuldenerleichterung um ein paar wenige Prozent?“, fragt de Caldas. Er kritisiert damit, dass die Verkaufserlöse im Europoly direkt in die Schuldentilgung fließen. Die Summe mache nur einen winzigen Teil der Schulden aus, die aus anderen Gründen weiter anstiegen. Die ausbleibenden Einnahmen aus den profitablen Staatsunternehmen dagegen rissen im Haushalt gewaltige Lücken. Denn so ist das Spiel: Der Staat verkauft und mietet zurück. Das kostet Geld.

Es ist beschämend für Griechenland, dass wir all das zu so niedrigen Preisen verschleudern! Zoe Konstantinopoulou, Syriza

Tatsächlich sind die Schulden der „Programmländer“ weiterhin erstickend hoch. Portugal hat nach dem Ende des Troika-Einsatzes Schulden von 129 Prozent des Bruttoinlandprodukts, 2011 waren es noch 108 Prozent. In Griechenland sind es 2014 knapp 175 Prozent des BIP, zu Beginn des Programms waren es 148 Prozent.

Spielverderber und Ökonomen wie Caldas bekommen auch prominente Zustimmung aus dem Ausland: „Privatisierung ist nicht per se schlecht“, sagte Wirtschaftsnobelpreisträger und Volkswirtschaftprofessor in Princeton, Paul Krugman, dem Tagesspiegel. „Doch hier gab es eine Menge Ausverkäufe, die wirklich unnötig waren. Die Gewinne wurden privatisiert und die Risiken sozialisiert. Damit wurden auch die Verluste sozialisiert.“ Als einen Grund der Unbeirrbarkeit in der Krisenpolitik in Europa sieht er im Einfluss der Banken – ebenso wie in den USA. „Banker sind sehr eindrucksvolle Leute, offensichtlich erfolgreich und schlau. Und sie sagen, Unternehmen sollten privatisiert und Banken gerettet werden“, sagt Krugman. „Es ist sehr schwierig dagegen anzugehen, wenn man ein Arbeiterführer oder ein akademischer Ökonom in einem schlechtsitzenden Anzug ist.“

Die nächste Chance, in Griechenland etwas am jetzigen System zu ändern, wäre wohl zum offiziellen Auslaufen des Troika-Programms 2016. Bisher sieht aber wenig danach aus.

In Portugal ist die Troika-Mission schon seit Frühjahr 2014 offiziell beendet. Die Regierung bezeichnet die Privatisierungen in einem Strategiepapier als einen „der erfolgreichsten Aspekte“ des gesamten Stabilisierungsprogramms. Bisher noch nicht beendete Privatisierungen wolle man fortsetzen.

In Zypern, wo das Spiel erst begonnen hat, hat die Troika vor kurzem gezeigt, dass sie über die Spielregeln nicht verhandeln will: Ein Gesetz, das die kommenden Privatisierungen rechtlich vorbereiten sollte, fiel im Parlament durch. Daraufhin drohte die Troika, die nächste Kredittranche nicht zu zahlen. Die Abgeordneten mussten noch einmal abstimmen. Im zweiten Anlauf wurde das Gesetz genehmigt. Wer sich falsch verhält, muss eben noch mal würfeln.